গত ৫ বছরে ব্যাংকিং খাত সবচেয়ে বেশি ক্ষতিগ্রস্ত হয়েছে

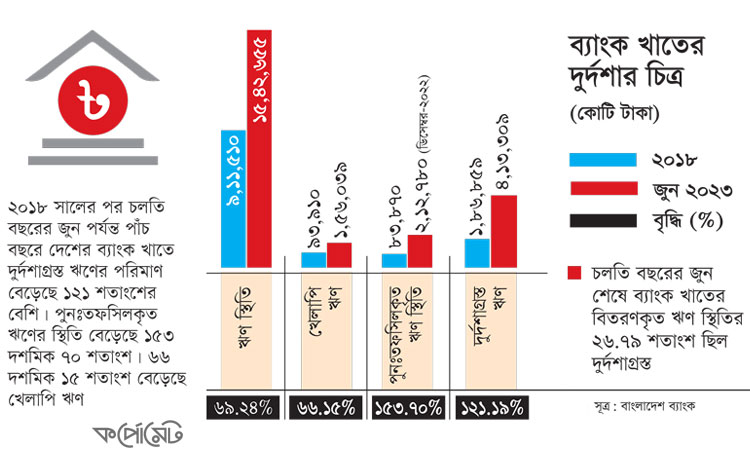

দেশের ব্যাংক খাতে ঋণ নিয়ে ফেরত না দেয়ার সংস্কৃতিটি বহুদিনের। তবে গত পাঁচ বছরে এ চিত্র অতীতের সব রেকর্ডকে ছাড়িয়ে গেছে। বিশেষজ্ঞরাও বলছেন, এ সময়েই দেশের ব্যাংক খাতের ক্ষত গভীর হয়েছে সবচেয়ে বেশি। ‘দুর্দশাগ্রস্ত’ ঋণের অর্ধেকের বেশি সৃষ্টি হয়েছে গত পাঁচ বছরে। ২০১৮ সাল শেষেও ব্যাংকগুলোর দুর্দশাগ্রস্ত ঋণের পরিমাণ ছিল ১ লাখ ৮৬ হাজার ৮৫৯ কোটি টাকা। অনিশ্চয়তার মধ্যে পড়া এ ঋণের পরিমাণ চলতি বছরের জুন শেষে দাঁড়িয়েছে ৪ লাখ ১৩ হাজার ৩০৯ কোটি টাকায়। সে হিসাবে পাঁচ বছরের ব্যবধানে দুর্দশাগ্রস্ত ঋণের পরিমাণ বেড়েছে ১২১ শতাংশের বেশি। দেশের ব্যাংকগুলোর বিতরণকৃত ঋণের ২৬ দশমিক ৭৯ শতাংশই এখন দুর্দশাগ্রস্ত।

সংশ্লিষ্টরা বলছেন, গত পাঁচ বছরে প্রভাবশালীরা দেশের ব্যাংক খাত থেকে নামে-বেনামে কয়েক লাখ কোটি টাকার ঋণ বের করে নিয়েছেন। এসব ঋণ এখন ফেরত আসছে না। খেলাপির ঝুঁকিতে পড়ছে অনিয়ম-দুর্নীতির মাধ্যমে বিতরণকৃত ঋণ। এ কারণে পুনঃতফসিল করে ঋণগুলো নিয়মিত দেখানোর চেষ্টা করা হচ্ছে। পাঁচ বছরের ব্যবধানে দেশের ব্যাংক খাতে পুনঃতফসিলকৃত ঋণের স্থিতি বেড়েছে ১৫৩ দশমিক ৭০ শতাংশ।

২০১৮ সাল-পরবর্তী সময়ে ঋণ পুনঃতফসিল নীতিমালায় ব্যাপক ছাড় দিয়েছে বাংলাদেশ ব্যাংক। ডাউন পেমেন্ট মাত্র ২ শতাংশে নামিয়ে আনার পাশাপাশি পুনঃতফসিলের ক্ষমতাও সংশ্লিষ্ট ব্যাংকের হাতে ছেড়ে দেয়া হয়েছে। এ সুযোগে ব্যাংকগুলোও বাছবিচার ছাড়াই পুনঃতফসিল করে খেলাপিযোগ্য ঋণ নিয়মিত হিসেবে দেখানোর সুযোগ পেয়েছে। এ পুনঃতফসিল সুবিধা আরো সম্প্রসারণ করা হয়েছে কভিড ও কভিড-পরবর্তী সময়ে। ২০২২ সালে রেকর্ড সর্বোচ্চ ঋণ পুনঃতফসিল করা হয়, যার পরিমাণ ছিল ৬৩ হাজার ৭২০ কোটি টাকা। চলতি বছরেও বিপুল পরিমাণ ঋণ পুনঃতফসিল হয়েছে বলে খাতসংশ্লিষ্টরা জানিয়েছেন।

বারবার পুনঃতফসিলের সুযোগ দেয়ার কারণে গ্রাহকরা খেলাপি হতে উৎসাহিত হচ্ছেন বলে মনে করেন বাংলাদেশ ব্যাংকের সাবেক প্রধান অর্থনীতিবিদ ড. মুস্তফা কে মুজেরী। তিনি বলেন, ‘খেলাপিদের নামমাত্র ডাউন পেমেন্টে বারবার ঋণ পুনঃতফসিল করার সুযোগ দেয়া হয়েছে। এ কারণে ভালো গ্রাহকরাও খেলাপি হতে উৎসাহিত হয়েছেন। করপোরেট সুশাসন ভেঙে পড়ার কারণেই ব্যাংক খাত এতটা বিপর্যস্ত হয়েছে।’

বাংলাদেশ উন্নয়ন গবেষণা প্রতিষ্ঠানের (বিআইডিএস) সাবেক এ মহাপরিচালক বলেন, ‘দেশের রাষ্ট্রায়ত্ত ব্যাংকগুলোয় আগে থেকেই সুশাসনের ঘাটতি ছিল। এ কারণে রাষ্ট্রায়ত্ত ব্যাংকগুলোর খেলাপি ঋণের হারও ছিল বেশি। কিন্তু গত পাঁচ-সাত বছরে বেসরকারি খাতের ব্যাংকগুলোও দুর্দশার মধ্যে পড়েছে। ব্যাংকগুলোর পরিচালকরা নিজ ব্যাংক থেকে নামে-বেনামে ঋণ নিয়েছেন। পারস্পরিক যোগসাজশের মাধ্যমে অন্য ব্যাংক থেকেও ঋণের নামে অর্থ বের করেছেন। সেসব ঋণই এখন খেলাপি হচ্ছে। কেন্দ্রীয় ব্যাংক কঠোর না হলে আগামীতে ব্যাংক খাতের পরিস্থিতি আরো খারাপ হবে।’

খেলাপি, পুনঃতফসিল ও অবলোপন করা ঋণকে ‘স্ট্রেসড’ বা ‘দুর্দশাগ্রস্ত’ হিসেবে দেখায় আন্তর্জাতিক মুদ্রা তহবিল (আইএমএফ)। দাতা সংস্থাটির সুপারিশ মেনে বাংলাদেশ ব্যাংকও ঝুঁকিতে থাকা এসব ঋণকে দুর্দশাগ্রস্ত হিসেবে দেখিয়েছে। বাংলাদেশ ব্যাংকের তথ্যের ভিত্তিতে বিশ্বব্যাংকের এক প্রতিবেদনে বলা হয়, ২০২২ সাল শেষে দেশের ব্যাংক খাতে খেলাপি ঋণের পরিমাণ ছিল ১ লাখ ২০ হাজার ৬৫০ কোটি টাকা। একই সময়ে পুনঃতফসিলকৃত ঋণের স্থিতিও ছিল ২ লাখ ১২ হাজার ৭৮০ কোটি টাকা। এছাড়া ব্যাংকগুলো স্বাভাবিক প্রক্রিয়ায় আদায় অযোগ্য ৪৪ হাজার ৪৯০ কোটি টাকার খেলাপি ঋণ অবলোপন করেছিল। সব মিলিয়ে দুর্দশাগ্রস্ত ঋণের স্থিতি ছিল ৩ লাখ ৭৭ হাজার ৯২০ কোটি টাকা, যা ব্যাংক খাতের বিতরণকৃত ঋণ স্থিতির ২২ দশমিক ৮০ শতাংশ। চলতি বছরের জুন শেষে ব্যাংকগুলোর খেলাপি ঋণের পরিমাণ ১ লাখ ৫৬ হাজার ৩৯ কোটি টাকায় গিয়ে ঠেকেছে। একই সঙ্গে পুনঃতফসিলকৃত ঋণ স্থিতিও বেড়েছে।

এ বিষয়ে বাংলাদেশ ব্যাংকের সাবেক গভর্নর ড. সালেহউদ্দিন আহমেদ বলেন, ‘অনেক বছর ধরেই দেশের ব্যাংক খাত কোনো রীতিনীতি মেনে পরিচালিত হয়নি। প্রভাবশালী ব্যবসায়ীরা আইনের ঊর্ধ্বে বলে বিবেচিত হয়েছেন। তারা যেভাবে চেয়েছেন, ব্যাংক খাত সেভাবে পরিচালিত হয়েছে। এরই মধ্যে বের করে নেয়া ঋণ এখন খেলাপি হয়ে যাচ্ছে। বারবার পুনঃতফসিল ও সুদ মওকুফ করে প্রভাবশালীদের ঋণ নিয়মিত দেখানোর চেষ্টা করা হচ্ছে। তার পরও খেলাপি কিংবা দুর্দশাগ্রস্ত ঋণের উদ্বেগজনক চিত্র গোপন রাখা সম্ভব হচ্ছে না। আগামী দিনে ব্যাংক খাতের আরো করুণ চিত্র ফুটে উঠবে, যা দেশের অর্থনীতিকে আরো ভঙ্গুর করে তুলবে।’

ডলারের সংকট কাটাতে আইএমএফ থেকে ৪৭০ কোটি ডলার ঋণ সহায়তা নিচ্ছে সরকার। এ ঋণপ্রাপ্তির শর্তের মধ্যে খেলাপি ঋণ কমিয়ে আনার বিষয়ে জোর দেয়া হয়েছে। বিশেষ করে রাষ্ট্রায়ত্ত ব্যাংকগুলোর খেলাপি হওয়া ঋণের পরিমাণ কমানোর বিষয়ে জোর তাগিদ দিয়ে আসছে বহুজাতিক সংস্থাটি। যদিও পরিসংখ্যান অনুযায়ী, রাষ্ট্রায়ত্ত ব্যাংকগুলোর খেলাপি ঋণ কমার পরিবর্তে উল্টো বেড়ে চলেছে। আইএমএফের পক্ষ থেকে বাংলাদেশ ব্যাংকের ‘ফাইন্যান্সিয়াল স্ট্যাবিলিটি রিপোর্টে’ দুর্দশাগ্রস্ত ঋণের তথ্য তুলে ধরার শর্তও দেয়া হয়। এ শর্ত পরিপালন করতে গিয়ে ২০২২ সালের রিপোর্টে ব্যাংক খাতের দুর্দশাগ্রস্ত ঋণের তথ্য সংযুক্ত করা হয়েছে বলে জানিয়েছেন সংশ্লিষ্টরা।

চলতি বছর ব্যাংক খাতের ভঙ্গুরতা আরো বেড়েছে। বাংলাদেশ ব্যাংকের তথ্য পর্যালোচনা করে দেখা যায়, ২০১৮ সালে ব্যাংক খাতের বিতরণকৃত ঋণের স্থিতি ছিল ৯ লাখ ১১ হাজার ৫১০ কোটি টাকা। চলতি বছরের জুন শেষে এ ঋণের স্থিতি ১৫ লাখ ৪২ হাজার ৬৫৫ কোটি টাকায় দাঁড়িয়েছে। সে হিসেবে দেশের ব্যাংক খাতের মোট ঋণ স্থিতি বেড়েছে ৬৯ দশমিক ২৪ শতাংশ। পাঁচ বছর আগে ২০১৮ সাল শেষে ব্যাংকগুলোর খেলাপি ঋণের পরিমাণ ছিল ৯৩ হাজার ৯১০ কোটি টাকা। আর চলতি বছরের জুন শেষে খেলাপি ঋণ ১ লাখ ৫৬ হাজার ৩৯ কোটি টাকায় উন্নীত হয়। এ হিসাবে গত পাঁচ বছরে খেলাপি ঋণ বেড়েছে ৬৬ দশমিক ১৫ শতাংশ। এ পাঁচ বছরে পুনঃতফসিলকৃত ঋণের স্থিতি বেড়েছে ১৫৩ দশমিক ৭০ শতাংশ। ২০১৮ সালে পুনঃতফসিলকৃত ঋণের স্থিতি ছিল মাত্র ৮৩ হাজার ৮৭০ কোটি টাকা। ২০২২ সাল শেষে এ ঋণের স্থিতি দাঁড়িয়েছে ২ লাখ ১২ হাজার ৭৮০ কোটি টাকায়। সব মিলিয়ে চলতি বছরের জুন শেষে দুর্দশাগ্রস্ত ঋণের পরিমাণ অন্তত ৪ লাখ ১৬ হাজার ৩০৯ কোটি টাকায় গিয়ে ঠেকেছে। বর্তমানে ব্যাংকগুলোর বিতরণকৃত ঋণের এক-চতুর্থাংশের বেশি বা ২৬ দশমিক ৭৯ শতাংশই দুর্দশাগ্রস্ত।

ট্রাস্ট ব্যাংকের সাবেক ব্যবস্থাপনা পরিচালক ফারুক মঈনউদ্দীন বলেন, ‘দেশের রাজনীতির নিয়ন্ত্রণ এখন আর রাজনীতিবিদদের হাতে নেই। এখন ব্যবসায়ীরাই সব ক্ষেত্রে নীতি প্রণয়নের পাশাপাশি বাস্তবায়নের দায়িত্ব পালন করছেন। এ কারণে দেশের ব্যাংক খাত বিপর্যয়ের শিকার হয়েছে। এতদিন যেসব ঋণকে “কোরামিন” দিয়ে রাখা হয়েছে, সেগুলো এখন খেলাপি হয়ে যাচ্ছে।’

ফারুক মঈনউদ্দীন বলেন, ‘বিশ্বব্যাংক, আইএমএফসহ আন্তর্জাতিক সংস্থাগুলো স্ট্রেসড অ্যাসেটকে খেলাপি ঋণ হিসেবে দেখায়। কোনো দেশের খেলাপি ঋণের প্রকৃত চিত্র বুঝতে এটিই সঠিক পন্থা। দেশের ব্যাংকগুলো খেলাপি ঋণ গোপন করতে বারবার একই গ্রাহকের ঋণ পুনঃতফসিল করছে। পুনঃতফসিল করা ঋণ আবারো খেলাপি হয়ে যাচ্ছে। মূলত গোপন রাখার সব প্রক্রিয়া শেষ হয়ে যাওয়ার কারণেই ব্যাংকে খেলাপি ঋণ বাড়ছে।’

আগে খেলাপি ঋণ পুনঃতফসিলের ক্ষেত্রে ৩০ শতাংশ পর্যন্ত এককালীন বা ডাউন পেমেন্ট জমা দিতে হতো। কিন্তু খেলাপিদের প্রতি নমনীয় হতে গিয়ে ২০১৯ সালে ডাউন পেমেন্টের হার ২ শতাংশে নামিয়ে আনা হয়। যদিও ব্যাংকের প্রভাবশালী বড় গ্রাহকরা কোনো ডাউন পেমেন্ট না দিয়েও খেলাপি ঋণ পুনঃতফসিল করে নিচ্ছেন বলে অভিযোগ রয়েছে। গ্রাহকের অনুকূলে ঋণসীমা বাড়িয়ে দিয়েও ব্যাংকগুলো খেলাপি হওয়ার যোগ্য ঋণকে নিয়মিত দেখাচ্ছে।

অন্যদিকে ঋণ পুনঃতফসিলের ক্ষমতাও সংশ্লিষ্ট ব্যাংকের হাতে ছেড়ে দিয়েছে বাংলাদেশ ব্যাংক। আগে ব্যাংকগুলো নিজ পর্ষদে পুনঃতফসিলের প্রস্তাব পাস করে সেটি অনুমোদনের জন্য কেন্দ্রীয় ব্যাংকে পাঠাত। কেন্দ্রীয় ব্যাংক যাচাই-বাছাইয়ের পর পুনঃতফসিলের সিদ্ধান্ত চূড়ান্ত করত। কিন্তু গত বছরের জুলাইয়ে পুনঃতফসিলের ক্ষমতা ব্যাংকগুলোর হাতে ছেড়ে দিয়ে প্রজ্ঞাপন জারি করে বাংলাদেশ ব্যাংক। প্রজ্ঞাপনটি জারি হওয়ার পর ব্যাংকগুলো নিজেদের খেয়ালখুশিমতো ঋণ পুনঃতফসিলের সুযোগ পায়। কেন্দ্রীয় ব্যাংকের এ ‘উদারতাকেই’ দেশের ব্যাংক খাতে দুর্দশাগ্রস্ত ঋণের উল্লম্ফনের প্রধান কারণ হিসেবে দেখা হচ্ছে।

বাংলাদেশ ব্যাংকের তথ্য অনুযায়ী, গত বছর শেষে দেশের ব্যাংক খাতের পুনঃতফসিলকৃত ঋণের স্থিতি ছিল ২ লাখ ১২ হাজার ৭৮০ কোটি টাকা, যা ব্যাংকগুলোর বিতরণকৃত মোট ঋণের ১৪ দশমিক ৪০ শতাংশ। পুনঃতফসিলকৃত ঋণের মধ্যে সবচেয়ে বেশি ৩১ দশমিক ৭ শতাংশ করা হয়েছে শিল্প খাতে। দ্বিতীয় সর্বোচ্চ ২০ দশমিক ৫ শতাংশ ঋণ পুনঃতফসিল হয়েছে বস্ত্র ও তৈরি পোশাক খাতে। পুনঃতফসিল করা ঋণের ৭১ শতাংশই করেছে দেশের বেসরকারি ব্যাংকগুলো।

মূলত গ্রাহককে খেলাপি হওয়া থেকে বাঁচাতে এসব ঋণ পুনঃতফসিল করা হয়। যদিও কেন্দ্রীয় ব্যাংকের তথ্যে উঠে এসেছে, পুনঃতফসিল করা ঋণের ১৯ শতাংশ আবারো খেলাপির খাতায় উঠেছে।

ঋণখেলাপিদের সরকার ও কেন্দ্রীয় ব্যাংকের পক্ষ থেকে কঠোর বার্তা দিতে হবে বলে মনে করেন অর্থনীতিবিদ ড. এমএম আকাশ। তিনি বলেন, ‘যদি কেউ উদ্দেশ্যপ্রণোদিত হয়ে ব্যাংক ঋণের অর্থ পরিশোধ না করেন, তাহলে তার বিরুদ্ধে কঠোর ব্যবস্থা নিতে হবে। এক্ষেত্রে প্রাথমিক পদক্ষেপ হলো জাতীয় সংসদে খেলাপিদের নাম প্রকাশ করে লজ্জা দেয়া। পরবর্তী পদক্ষেপ হলো ঋণ পরিশোধের জন্য নির্দিষ্ট সময় বেঁধে দেয়া। এর পরও ঋণ পরিশোধ না করলে বিদ্যুৎ, গ্যাস, পানি বন্ধ করে দেয়া, বাড়ি-সম্পত্তি ক্রোক করার মতো কঠোর সিদ্ধান্ত নিতে হবে।’